24 de julio de 2012

Los mercados acorralan a España

EL PAIS - MIGUEL JIMÉNEZ Madrid 23 JUL 2012 - 21:15 CET166

España está a merced de los mercados. Con unas enormes necesidades de financiación hasta fin de año y cada vez menos dinero en la caja, los inversores no quieren deuda del Tesoro. O, mejor dicho, solo la aceptan a unos tipos de interés que son insostenibles para nuevas emisiones. España ha perdido el bien más preciado para un acreedor necesitado de nuevos préstamos: la confianza. Sin confianza, las puertas del mercado se cierran y de poco sirve quejarse de la “irracionalidad” de los inversores, como hizo el lunes el ministro de Economía español. Luis de Guindos descartó en público la que parece la única salida a su alcance: pedir el rescate. Pero también descartó en su día la petición del rescate para la banca, justo antes de solicitarlo.

Guindos viaja a Alemania a entrevistarse con su homólogo germano, Wolfgang Schäuble, en una visita que ha despertado especulaciones sobre la posibilidad de que España pida ayuda europea para financiar su deuda, incluso de forma inminente.

Fuentes del Gobierno admiten que España no puede financiarse de forma indefinida a estos niveles. Señalan que se están multiplicando los contactos internacionales de los ministros del Gobierno y que esperan para esta semana “algo” que desbloquee la situación, sin especificar más. El tono es mucho más perentorio que hace solo unos días, cuando el Gobierno creía tener más margen de maniobra. Los mensajes del propio Ejecutivo de que no “hay dinero” y las primeras peticiones de rescates de las autonomías, en las que hay menos dinero aún, han acelerado el deterioro. Mientras, el Banco Central Europeo (BCE) no parece estar dispuesto a actuar, como le gustaría al Ejecutivo de Mariano Rajoy que, sin embargo, no ha sido capaz de retener el puesto clave en el organismo que había tenido un español desde la creación del euro.

El lunes, el panorama era desolador. La Bolsa llegó a desplomarse más de un 5%, la rentabilidad del bono a 10 años superó el 7,5% y la prima de riesgo (o diferencial de rentabilidad con el bono alemán al mismo plazo)tocó los 642 puntos básicos (6,4 puntos porcentuales). Los problemas de España hicieron caer las Bolsas de todo el mundo. Al cierre, con un descenso del 1,1%, el Ibex fue uno de los índices que menos cayó. Eso se debió, sobre todo, a la reacción de los inversores después de que España e Italia prohibiesen temporalmente a los inversores tomar posiciones bajistas en Bolsa, una medida similar a la que se tomó hace un año. Pese al indudable efecto a corto plazo, la propia Comisión Nacional del Mercado de Valores reconoce que no es la panacea. Sus efectos se diluyen en unas semanas y perjudica la liquidez y el funcionamiento del mercado.

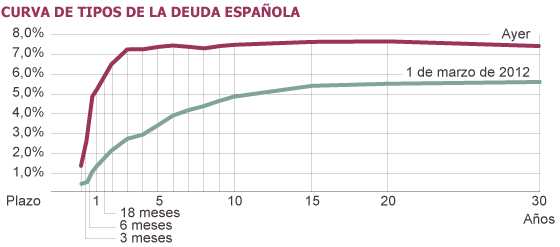

Pese al récord de la prima de riesgo, lo más grave fue que la rentabilidad de la deuda se disparó en plazos más cortos. Los inversores ya exigen más del 7% por bonos a tres años y más del 6,5% por títulos a dos años, el triple que a principios de marzo. Eso dificulta enormemente la financiación del Tesoro, pues solo las letras a más corto plazo tienen tipos de interés asumibles. Este mismo martes, precisamente, hay subasta de letras a tres y seis meses en la que el Tesoro espera captar hasta 3.000 millones de euros. Dado el vencimiento de los títulos, no se esperan sustos.

La curva de tipos es el gráfico que relaciona los tipos de interés de los diferentes plazos. Lo normal es que presente un perfil ascendente, con tipos de interés más altos cuanto mayor es el plazo. Así estaba en España, por ejemplo, a principios de marzo (véase gráfico), cuando la rentabilidad exigida al bono a dos años era de algo más del 2% y la del bono a 10 años rozaba el 5%. Pero en la actualidad, la curva se ha aplanado e incluso invertido en algunos plazos: los tipos superan el 7% para todos los vencimientos superiores a tres años. Algo así ha ocurrido en todos los países que han acabado siendo rescatados plenamente.

Los tipos españoles a dos años son ya casi dos puntos superiores a los italianos, cuando en diciembre ocurría justo lo contrario. Con la incapacidad para reducir significativamente el déficit, la crisis de Bankia, el estigma por el rescate para sanear la banca y los problemas de algunas comunidades autónomas, España ha quedado en primera línea de fuego. Mientras, se amplía la brecha con los países centrales del euro, con tipos de interés negativos o cercanos a cero. Aunque suene duro, el mercado está cotizando una posible ruptura del euro, lo cual tampoco es tan de extrañar cuando el líder de la CSU alemana, la rama de Baviera del partido de Angela Merkel, recomienda al Gobierno griego que vaya pagando a los funcionarios en dracmas (la antigua moneda), ante el riesgo de que su rescate descarrile y de que el BCE deje de facilitar liquidez.

El miedo a una ruptura del euro o a una quita de la deuda de los países periféricos es lo que ha alimentado en España (y también en Italia) la fuga de capitales sin precedentes de los últimos meses. En el caso español, el BCE ha cubierto esa fuga de capitales dando financiación a la banca española por el equivalente a un tercio del producto interior bruto (PIB). Esa fuga de capitales, a su vez, está hundiendo en Bolsa las cotizaciones de las empresas españolas y el precio de sus títulos de deuda, disparando sus intereses.

Guindos considera que esos movimientos son “irracionales”, pero como decía Keynes, en su frase tantas veces repetida últimamente: “Los mercados pueden mantener su irracionalidad más tiempo del que tú puedes mantener tu solvencia”. Y lo peor es que, para quien crea que la irracionalidad va a durar más que la solvencia, lo racional es dejar de ser racional.

Suscribirse a:

Enviar comentarios (Atom)

No hay comentarios:

Publicar un comentario